- Регистрация

- 21.07.20

- Сообщения

- 40.408

- Реакции

- 1

- Репутация

- 0

Почему банки сдержанно реагировали на политику ЦБ

В отличие от залоговых кредитов (ипотеки и автокредитов) необеспеченные ссуды воспринимаются банками как более рисковые, отмечает Коршунов. В условиях снижения реальных доходов населения на фоне кризиса и пандемии участники рынка в первую очередь сокращают лимиты на необеспеченную розницу.

Движение ключевой ставки не является определяющим фактором при формировании ставок по беззалоговым кредитам — в первую очередь банки интересует риск-профиль клиента, соглашается старший аналитик банковских рейтингов НРА Надежда Караваева: «Банк закладывает в ставку «премию за риск», а как раз в кризис эти риски для банков наиболее высокие, поэтому снижение ключевой ставки не имеет такого эффекта».

Читайте на РБК Pro

Дешевая стратегия: как знаменитый дискаунтер Lidl завоевывал Европу

Дешевая стратегия: как знаменитый дискаунтер Lidl завоевывал Европу

«Грабеж средь бела дня»: как изменились запросы студентов MBA — Bloomberg

«Грабеж средь бела дня»: как изменились запросы студентов MBA — Bloomberg

Как бизнесмены в России лично отвечают по долгам контролируемых ими фирм

Как бизнесмены в России лично отвечают по долгам контролируемых ими фирм

Глава Lamoda Джери Калмис — РБК Pro: «Традиционной торговли больше нет»

Глава Lamoda Джери Калмис — РБК Pro: «Традиционной торговли больше нет»

В отличие от ипотеки необеспеченная розница на пике пандемии показала резкий спад выдач — это еще одно подтверждение того, что из-за повышенных рисков банки не стремились привлекать заемщиков низкими ставками, обращает внимание руководитель направления банковских рейтингов НКР Михаил Доронкин. «В ипотеке, например, восстановление началось гораздо раньше, а из-за льготной программы ставки снижались активнее», — добавляет он.

Банки увидели угрозу кредитным картам из-за штрафов за навязанные услуги

Финансы

Не стоит забывать и о стремлении банков поддержать маржинальность беззалоговых продуктов, говорит аналитик агентства Moody’s Светлана Павлова. «В период пандемии, когда банки лишились части доходов (как процентных, так и комиссионных), высокая маржа по необеспеченным потребкредитам позволяет банкам поддержать свою рентабельность», — отмечает она.

Банк России не выделяет ставки по необеспеченным кредитам в своей статистике, регулятор делит ссуды по срочности. Согласно данным ЦБ, во втором квартале ставки по кредитам разной срочности снижались. Так, в июне средневзвешенная процентная ставка по кредитам до года составила 13,95%, а свыше года — 11,39%.

Как пандемия повлияла на отношение банков к заемщикам

Как отмечается в обзоре «Эксперт РА», ужесточение политики кредиторов в сегменте необеспеченного кредитования проявилось следующим образом.

Россияне начали жаловаться на просрочки по кредитам после каникул

Финансы

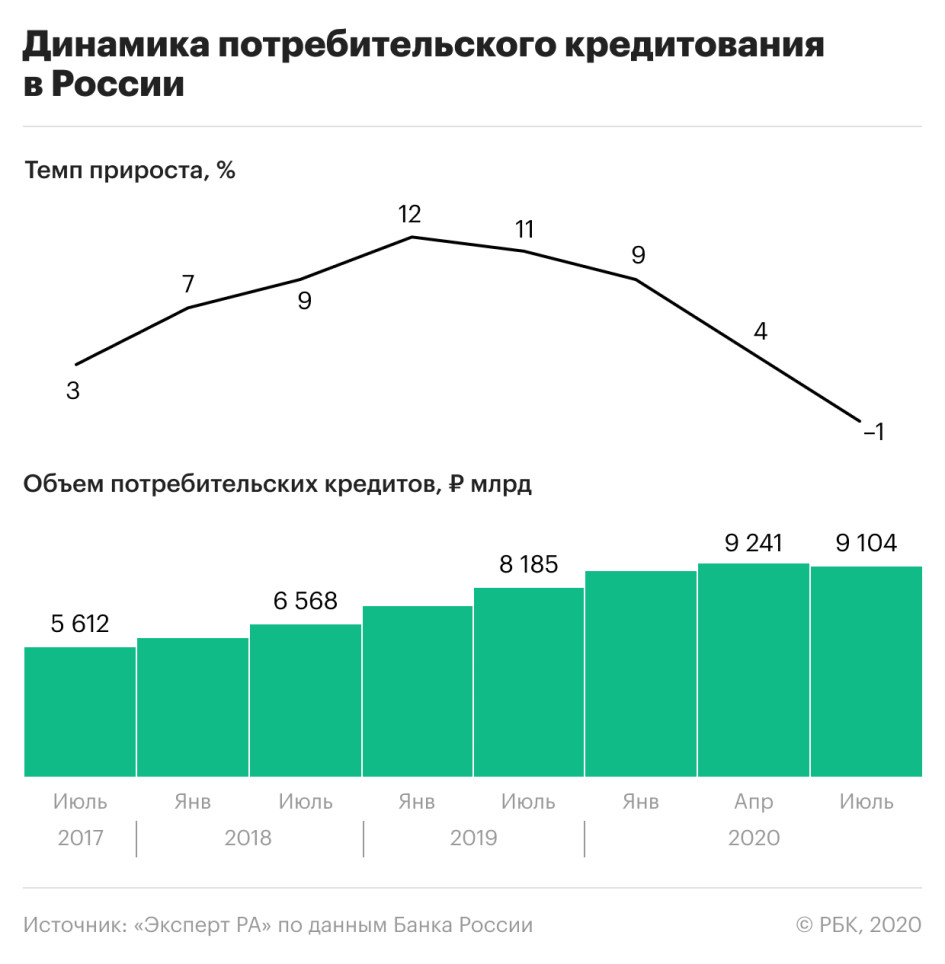

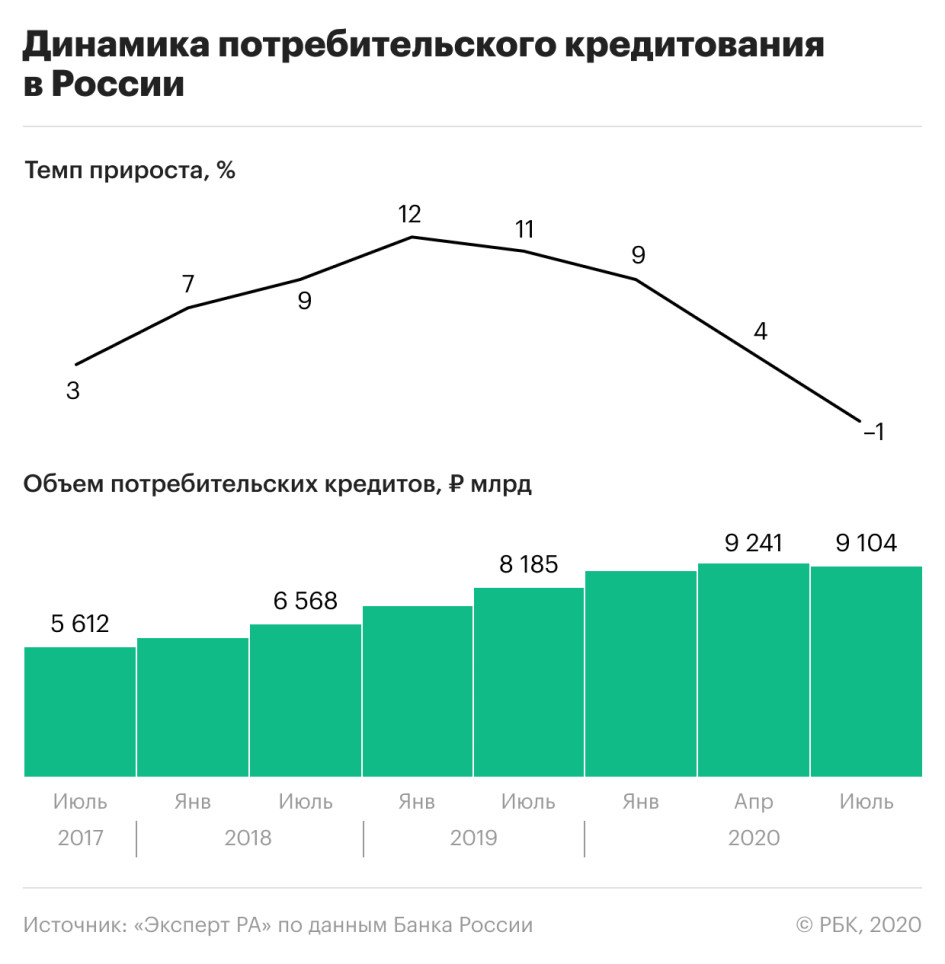

Консервативность банков сказалась на выдачах. Во втором квартале портфель потребкредитов сократился впервые за два года и показал отрицательную динамику, напоминают аналитики «Эксперт РА». По оценкам агентства, наибольшее сокращение портфелей беззалоговых ссуд в первом полугодии показали «дочки» иностранных банков — «Хоум Кредит» (минус 12%), ОТП Банк (минус 11%) и Райффайзенбанк (минус 4%). Лидеры сегмента — Сбербанк, ВТБ и Альфа-банк — демонстрировали рост портфелей на уровне 3,5–5,5%. Поскольку участники рынка не смогли компенсировать ухудшение портфеля за счет новых выдач, это привело к росту стоимости риска (сумма резервов под кредитные потери в отношении к размеру кредитного портфеля) — по итогам первой половины 2020 года в розничных банках показатель подскочил вдвое, до 12%.

Прогнозы на будущее

В конце июня Банк России снизил ключевую ставку сразу на 1 п.п., в июле — на 0,25 п.п., а в сентябре взял паузу в смягчении денежно-кредитной политики. Июньское резкое снижение, скорее всего, сказалось на динамике ставок по необеспеченным кредитам, поскольку решения ЦБ учитываются банками с временным лагом, отмечают опрошенные РБК аналитики. Однако они склонны считать, что этот эффект уже исчерпан и дальнейшего смягчения условий по кредитам не ждут.

«В нашем базовом сценарии ключевая ставка к концу года составит 4%, при этом ее снижение скорее будет в декабре, чем в октябре. Уровень ниже 4% вряд ли мы увидим в этом году на фоне потрясений на валютном рынке. В текущей ситуации снижение на 25 базисных пунктов вряд ли сильно скажется на кредитных ставках», — поясняет Коршунов.

Доронкин ожидает стабилизации ставок по необеспеченным ссудам «без заметных движений вслед за ключевой». «Многое будет зависеть от того, какая будет эпидемиологическая и экономическая ситуация в четвертом квартале. Краткосрочные колебания по кредитным ставкам для отдельных заемщиков возможны, банки могут отразить в ставках ответ на какие-то внешние факторы, но вряд ли это станет трендом», — подчеркивает он.

Для банков будет важна не столько статистика заболеваемости COVID-19, сколько жесткость санитарных ограничений, говорит Павлова. «Если будут ограничения, подобные весенним, мы можем вновь увидеть кратковременный всплеск ставок. Если нет — скорее всего, будет превалировать тренд на их постепенное снижение», — полагает она.

«Можно предположить, что в конце четвертого квартала ввиду наблюдаемой в стабильное время сезонности банки могут снизить ставку по потребам в пределах 1–2 п.п. Но это маловероятно в условиях наступления второй волны», — замечает Караваева.

Автор

Юлия Кошкина

В отличие от залоговых кредитов (ипотеки и автокредитов) необеспеченные ссуды воспринимаются банками как более рисковые, отмечает Коршунов. В условиях снижения реальных доходов населения на фоне кризиса и пандемии участники рынка в первую очередь сокращают лимиты на необеспеченную розницу.

Движение ключевой ставки не является определяющим фактором при формировании ставок по беззалоговым кредитам — в первую очередь банки интересует риск-профиль клиента, соглашается старший аналитик банковских рейтингов НРА Надежда Караваева: «Банк закладывает в ставку «премию за риск», а как раз в кризис эти риски для банков наиболее высокие, поэтому снижение ключевой ставки не имеет такого эффекта».

Читайте на РБК Pro

Дешевая стратегия: как знаменитый дискаунтер Lidl завоевывал Европу

Дешевая стратегия: как знаменитый дискаунтер Lidl завоевывал Европу

«Грабеж средь бела дня»: как изменились запросы студентов MBA — Bloomberg

«Грабеж средь бела дня»: как изменились запросы студентов MBA — Bloomberg

Как бизнесмены в России лично отвечают по долгам контролируемых ими фирм

Как бизнесмены в России лично отвечают по долгам контролируемых ими фирм

Глава Lamoda Джери Калмис — РБК Pro: «Традиционной торговли больше нет»

Глава Lamoda Джери Калмис — РБК Pro: «Традиционной торговли больше нет» В отличие от ипотеки необеспеченная розница на пике пандемии показала резкий спад выдач — это еще одно подтверждение того, что из-за повышенных рисков банки не стремились привлекать заемщиков низкими ставками, обращает внимание руководитель направления банковских рейтингов НКР Михаил Доронкин. «В ипотеке, например, восстановление началось гораздо раньше, а из-за льготной программы ставки снижались активнее», — добавляет он.

Банки увидели угрозу кредитным картам из-за штрафов за навязанные услуги

Финансы

Не стоит забывать и о стремлении банков поддержать маржинальность беззалоговых продуктов, говорит аналитик агентства Moody’s Светлана Павлова. «В период пандемии, когда банки лишились части доходов (как процентных, так и комиссионных), высокая маржа по необеспеченным потребкредитам позволяет банкам поддержать свою рентабельность», — отмечает она.

Банк России не выделяет ставки по необеспеченным кредитам в своей статистике, регулятор делит ссуды по срочности. Согласно данным ЦБ, во втором квартале ставки по кредитам разной срочности снижались. Так, в июне средневзвешенная процентная ставка по кредитам до года составила 13,95%, а свыше года — 11,39%.

Как пандемия повлияла на отношение банков к заемщикам

Как отмечается в обзоре «Эксперт РА», ужесточение политики кредиторов в сегменте необеспеченного кредитования проявилось следующим образом.

- Банки стали чаще отправлять заявки клиентов на дополнительную верификацию в ручном режиме для подтверждения занятости. «Одним из стоп-факторов стала отрасль работы (например, гостиничный и ресторанный бизнес, бытовые услуги, торговля отдельными видами непродовольственных товаров), также повышенное внимание стали уделять стабильности дохода клиента», — отмечают аналитики.

- Кредиторы снижали лимиты по заимствованиям. По кредитам наличными средний размер долга во втором квартале снизился на 20%, в POS-кредитах и кредитных картах — на 10%.

- Банки пересмотрели политику отказов по кредитным заявкам, причем по разным категориям клиентов. На пике пандемии в сегменте кредитов наличными уровень одобрения для повторных заемщиков снизился на 20%, а для клиентов «с улицы» — на 33%. В сегменте кредитных карт ужесточение выдач было более ощутимым — уровень одобрения упал на 33% и более чем на 50% соответственно.

Россияне начали жаловаться на просрочки по кредитам после каникул

Финансы

Консервативность банков сказалась на выдачах. Во втором квартале портфель потребкредитов сократился впервые за два года и показал отрицательную динамику, напоминают аналитики «Эксперт РА». По оценкам агентства, наибольшее сокращение портфелей беззалоговых ссуд в первом полугодии показали «дочки» иностранных банков — «Хоум Кредит» (минус 12%), ОТП Банк (минус 11%) и Райффайзенбанк (минус 4%). Лидеры сегмента — Сбербанк, ВТБ и Альфа-банк — демонстрировали рост портфелей на уровне 3,5–5,5%. Поскольку участники рынка не смогли компенсировать ухудшение портфеля за счет новых выдач, это привело к росту стоимости риска (сумма резервов под кредитные потери в отношении к размеру кредитного портфеля) — по итогам первой половины 2020 года в розничных банках показатель подскочил вдвое, до 12%.

Прогнозы на будущее

В конце июня Банк России снизил ключевую ставку сразу на 1 п.п., в июле — на 0,25 п.п., а в сентябре взял паузу в смягчении денежно-кредитной политики. Июньское резкое снижение, скорее всего, сказалось на динамике ставок по необеспеченным кредитам, поскольку решения ЦБ учитываются банками с временным лагом, отмечают опрошенные РБК аналитики. Однако они склонны считать, что этот эффект уже исчерпан и дальнейшего смягчения условий по кредитам не ждут.

«В нашем базовом сценарии ключевая ставка к концу года составит 4%, при этом ее снижение скорее будет в декабре, чем в октябре. Уровень ниже 4% вряд ли мы увидим в этом году на фоне потрясений на валютном рынке. В текущей ситуации снижение на 25 базисных пунктов вряд ли сильно скажется на кредитных ставках», — поясняет Коршунов.

Доронкин ожидает стабилизации ставок по необеспеченным ссудам «без заметных движений вслед за ключевой». «Многое будет зависеть от того, какая будет эпидемиологическая и экономическая ситуация в четвертом квартале. Краткосрочные колебания по кредитным ставкам для отдельных заемщиков возможны, банки могут отразить в ставках ответ на какие-то внешние факторы, но вряд ли это станет трендом», — подчеркивает он.

Для банков будет важна не столько статистика заболеваемости COVID-19, сколько жесткость санитарных ограничений, говорит Павлова. «Если будут ограничения, подобные весенним, мы можем вновь увидеть кратковременный всплеск ставок. Если нет — скорее всего, будет превалировать тренд на их постепенное снижение», — полагает она.

«Можно предположить, что в конце четвертого квартала ввиду наблюдаемой в стабильное время сезонности банки могут снизить ставку по потребам в пределах 1–2 п.п. Но это маловероятно в условиях наступления второй волны», — замечает Караваева.

Автор

Юлия Кошкина